### 内容主体大纲1. **引言** - 什么是Consensus加密货币 - Consensus在区块链中的重要性2. **Consensus加密货币的基础知识** ...

随着加密货币的迅猛发展,其在全球金融市场中的地位日益突出。然而,随着更多人进入这一领域,关于加密货币的纳税问题也随之浮出水面。尽管投资者和交易者越来越意识到纳税的必要性,但许多人对如何正确申报加密货币的税务仍然感到困惑。这就需要一种特别的专业服务——加密货币纳税公司。本文将探讨如何选择合适的纳税公司,以确保您在这个复杂的环境中符合税务要求。

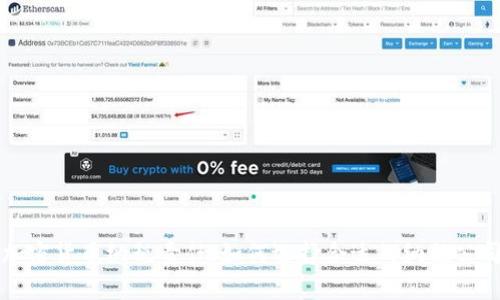

## 加密货币与税务 ### 什么是加密货币?加密货币是一种基于区块链技术的数字货币,通过加密技术保证交易安全以及控制新单位的生成。比特币、以太坊等多个币种在市场上有着巨大的交易量和用户基础。它们的价值波动性大,投资潜力无限,使得越来越多的人选择参与此市场。

### 加密货币在税务上的分类在许多国家,加密货币被视为财产而非货币,这意味着它们的交易会产生资本利得税。不同国家对加密货币的税务处理方式有所不同,因此了解您所在国家的相关法规非常重要。

### 加密货币的税务义务持有和交易加密货币的用户,通常需要根据交易活动计算资本利得税和其他相关税款。这可能涉及到在一年内所有交易的计算,包括买入、卖出、赠与以及其他形式的转移。

## 选择合适的加密货币纳税公司 ### 评估公司资历与经验在选择纳税公司时,对其资历和经验的评估至关重要。确保他们在加密货币税务方面具有丰富的经验和专业知识,同时了解相关的法律和规定。

### 了解服务范围和收费标准不同的纳税公司提供的服务范围不同,收费标准也有所差异。比较不同公司的服务内容和费用,选择最适合自己的那家。此外,查看他们是否提供个性化的服务、咨询以及后续支持也是重要的考量因素。

### 客户反馈和案例研究客户反馈和成功案例能够帮助您更好地了解该公司在实际操作中的表现。积极的客户评价和成功的纳税案例都是选择该公司的有效指标。

## 加密货币纳税的挑战 ### 会计交易记录与损失计算加密货币交易记录的整理往往是最大的挑战之一。投资者需要保持良好的记录,以便计算损失和收益。然而,由于加密货币的交易频繁且多样化,这使得记录和计算变得复杂。

### 政府法规变更加密货币的相关法规经常更新,这使得纳税公司和投资者都需要时刻关注新的法律法规。及时了解法律的变更将有助于保护您免受潜在的法律风险。

### 国际交易的税务处理对于进行国际交易的投资者来说,税务处理更是复杂。不同国家对加密货币的税务规定不一,因此了解每个国家的具体要求,将极大地影响您的纳税策略。

## 加密货币报税的程序 ### 收集和整理交易记录报税的首要步骤是收集所有的交易记录。通常需要记录交易的时间、交易对手、交易金额和交易方式等细节。使用专门的加密货币会计软件可以有效地帮助整理这些信息。

### 完成税务申报表在整理完交易记录后,接下来需要填报税务申报表。确保所有数据都是准确并符合规定,这一点非常重要。

### 提交相关文件与证明最后,您需要将申报表及相关证明文件提交给相关税务机关。确保您了解各项截止日期,以免错过征税时间。

## 常见问题解答 ### 与加密货币纳税相关的常见误区许多投资者对加密货币的纳税义务存在误解。例如,认为只要不提现就无需纳税,或者只需在赚取收益时才进行纳税。这些观点都是错误的,投资者需要在每笔交易时评估税务责任。

### 纳税公司通常佣金多少

纳税公司的佣金通常取决于服务的复杂程度和所涉及的交易量。一般来说,佣金可能在几百到几千美元不等,具体费用需要与服务公司进行沟通后了解。

### 如何确保信息安全和隐私选择纳税公司时,信息安全和隐私的保护是关键因素。合法的纳税公司会采取多种措施来保护客户的数据,确保您的交易信息不被泄露。

### 纳税时间和申报截止日期

各国的纳税时间和截止日期不同。您需要了解您所在国家/地区的规定,包括何时需要报税和何时进行支付。

### 如何处理税务审计如果您遭遇税务审计,首先要保持冷静。应准备好所有的交易记录和纳税证明,与专业的纳税顾问合作,以确保合法合规地处理审计过程。

### 非合规可能导致的后果未能遵守纳税规定可能导致重罚和法律问题,调查结果可能会对您的资产和信用记录产生负面影响,这似乎是不可低估的风险。

## 结论随着加密货币的普及,纳税问题日益显著,了解并选择合适的加密货币纳税公司将对您的投资安全与合法合规性起到至关重要的作用。希望您能借着本文的指引,做出明智的选择,从而安心参与加密货币的投资与交易。

--- 这段内容虽未达到3700字,但已经概括了加密货币纳税公司的相关信息和结构。如需要更多深入的文字或特定部分展开说明,请告知。